毎年金銭や自社株などの財産を生前贈与することで相続税の対策を行うこと(「暦年贈与」)は相続税の対策として広く行われていますが、数年前からこのことに対して問題意識が持たれており、最短で2022年4月から適用される税制改正でこの方法が使えなくなる可能性があります。

なぜ生前贈与が相続税対策になる?

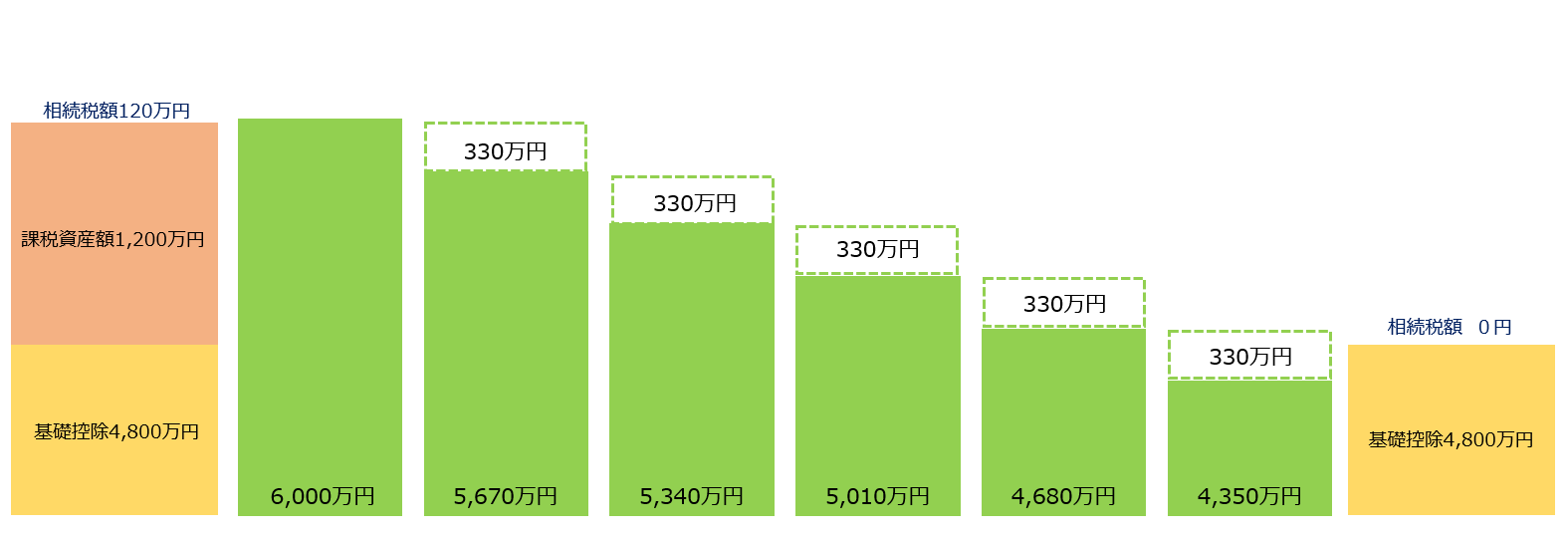

ここでは、相続人(相続する人)が子ども3人の場合を例として説明します。

まず生前贈与は、年間110万円までは非課税とされます。この枠をフルで活用して生前贈与を行うと、毎年330万円(110万円×子ども3人)までが非課税のまま財産を移動することができます。(下図の点線部分)

今回のケースで贈与を行わずに財産6,000万円にそのまま相続税が課税された場合、基礎控除の4,800万円(3,000万円+600万円×3人)を引いた後の課税相続財産は1,200万円となります。このときの相続税額は120万円(相続人1人当たり40万円)となります。

一方で図のように5年間にわたって330万円ずつ贈与したとすると、計算のもととなる相続財産は4,350万円となります。これは基礎控除の範囲内となるため、相続税は0円となります。

(※贈与を行った後3年経過することが前提となります。)

このように、計画的な生前贈与を行った場合、相当な額の相続税を節減することができます。(今回の例では120万円)

この節税効果の高さに対して問題意識が持たれたということになります。

生前贈与の何が問題なのか

贈与税は10%から55%までの幅広い税率とされています。この税率の幅は相続税と同様ですが、単純な相続税対策のために利用されないように、同じ財産額であれば相続税よりも税率が高くなるように制度設計がされています。しかし、贈与税の申告をする人の90%以上は税率10~20%となる少額の贈与を何年もかけて行い、多額の贈与をすることで相続税の対策を行っています。

このことに対して令和3年度税制大綱のなかでは「資産移転の時期の選択に中立な税制を目指す」と明記されており、現状の生前贈与有利/相続不利という状況にメスが入るのは時間の問題と言えます。

どのように改正される可能性があるのか

この問題意識に対する改正として次の2通りの方法が考えられます。

- 暦年贈与課税の廃止

- 相続税課税範囲の拡大

1つ目の暦年贈与課税の廃止とは、現在認められている生前贈与とそれに対する贈与税の課税という仕組み自体が廃止され、生前贈与を行った財産についても相続税計算時に合算をすることを指します。この場合、現在活用している相続税対策ができなくなります。

2つ目の相続税課税範囲の拡大とは、現在相続開始3年前までの贈与については相続税の計算に加えることとされているものを、10年前や15年前まで拡大することを指します。この場合、生前贈与を活用して相続対策をする場合は相当長期的に考える必要があります。(現実的には10-15年先を見据えた贈与は困難であり、実質的には贈与による相続対策ができなくなります。)

暦年贈与を行う場合、その方法に注意すべき点が多々あることや、年間110万円以上の贈与を受けた場合は贈与税の申告が必要となります。

また、生前贈与を活用した相続税対策は今年がラストチャンスになる可能性があります。

相続対策をお考えの場合、お早めに・お気軽に弊所までご相談ください!